1. I. Introduction

n marché informationnellement efficient est défini comme un marché sur lequel le prix observé reflète pleinement et instantanément toute l'information disponible. Cette définition par Fama (1965) est trop génrérale pour permettre une quelconque vérification empirique. C'est pourquoi,

2. va proposer trios formes d'efficiences

Author: Professeur de Statistiques et d'économie, Faculté polydisciplinaire de Béni Mellal. e-mail: [email protected] selon l'information contenu dans les prix des actifs; la forme faible de l'éfficience, la forme semi-forte et la forme forte.

Dans la forme faible de l'efficience, l'ensemble d'information disponible comprend uniquement l'historique de la série des prix et des rendements. Par conséquent, un marché est efficient au sens faible si toute l'information baséée sur les cours ou les rendements passés est pleinement reflétée dans les prix des titres. Les tests les plus utilisés pour appréhender l'efficience au sens faible sont les tests du marche au hasard. Ces tests ont pour objet s'il est possible de prévoir les rendements futurs à partir des rendements passés et de répondre à la question posée par Fama (1991) « how well do past returns predict futur returns ? ».

La forme forte est la plus resetrictive puisque l'ensemble de l'information comprend, en plus de l'information publique, toute l'information privée. Les tests attaché à cette hypothèse visent à determiner si les indivius ayant un accès monopolistique à l'information sont capables des profits supérieurs au autres agents.

L'objet de ce paspier est de tester l'hypotèse de l'efficience des marchés financiers au sens faible, les tests effectués sont en premier lieu les tests du marche au hasard de l'indice MASI suivi des tests détermination du Chaos et enfin les tests de présence du mémoire longue sont effectués.

Ce papier est structuré comme suit, la première section contient l'introduction, la deuxième section traite d'un bref appercu de la théorie d'efficience des marchés et d'une revue de littérature de cette théorie, la troisième section traite de la méthodologie de l'étude, la quatrième section se focalise sur l'analyse empirique et les résultats attendus, et la cinquième section contient la conclusion.

Year 2020 ( )

3. B

La forme semi-forte de l'efficience renvoie à un ensemble d'information comprenant toute l'information publique (rapports annuels, annoce de bénéfices, distributions des actions gratuites, etc.). L'objet des tests est de déterminer si les prix s'ajustent rapidement à cette information, c'est-à-dire si le marché a correctement anticipé l'annoce ou la publication des résultats. Le début de la littérature moderne de l'éfficience des marchés est attribuée à puisqu'il a combiné les premiers résultats qui soutient l'hypothése de la marché au hasard, tels que ceux de Cowles et Jones (1973), et Granger et Mongenstern (1963). D'après Dimson et Mussavian (1998), Samuelson a dévloppé le cadre théorique de l'hypothèse de la marche au hasard, alors que Bachelier (1990) a donné la formule de la marche au hasard dans les prix des actifs. a défini l'efficience des marchés pour la première fois, dans son analyse empirique sur les prix des actions en bourse déduisant qu'ils suivent une marche au hasard. Fama (1965a) a expliqué comment la théorie des marches au hasard sur les marchés boursiers présentent des défis importants pour les fondementalistes et les chartistes. En même temps, Samuleson (1965) a donné le premier argument économique formel pour « l'efficience des marchés ». Sa contribution est nettement résumé par le titre de son papier « preuve que priporement les prix anticipés fluctuent aléatoirement ».

Parailleurs, Harry inventent le terme « Hypothèse de l'efficience des marchés », et ils ont distingué entre sa forme faible et forte (Campbell, Lo, et MacKinaly, 1997). Les premiers test de l'efficience au sens faible ont mené aux résultats selon lesquels il y a présence d'autocorrélations significativement différents différents de zéro à court terme: Fama (1965) sur le Dow Jones industriel, French et Roll (1986) et Lo et Mckinaly (1988) sur les actions cotées au NYSE, etc.

L'efficience des marchés financiers est un sujet très important dans le courant théorique de la finance de marché. Divers recherches ont examiné ce sujet sur divers marchés financiers de différents pays. Parmi les études empirques de la forme faible de l'effcience sur les marchés financiers asuatiques, on peut mentionner celle de P.Srinivasan (2010) qui examine l'hypothése de la marche au hasard pour determiner la validité la forme faible d'efficience de deux marchés marchés des actions en Inde, les résultats révèlent que les marchés des actions indiens ne sont pas efficients au sens faible, induisant que les prix des actions peuvent être prédictible.

Bizhan Abedini (2009) ont testé l'hypothése de l'effcience faible du marché boursier de Kuala Lampur en utilisant un échantillon de son indice général pour une période journalière allant Janvier 2006 à Juin 2008. Les méthodes utilisées dans cette étude sont le test de la fonction d'autocorrélation, le test des Runs, le test du ratio de la variance, et le test racine unitaire. Les résultats de cette étude ne confime pas la validité de l'hypothése de l'fficience du marché de Kuala Lampur. Kashif Hamid, Muhammad T.S, Syad Z.A, Rana S (2010) onttesté l'hypothése de l'effcience faible de huit marchés des actions asiatiques (Pakistan, Inde, Sri Lanka, Chine, Corée du sud, Honk Kong, Indonésie, Malaisie). Les résultats des tets ont rejeté l'hypothèse de l'efficience faible pour les huits marchés bourisers.

Par ailleurs, divers études ont été menées sur les pays développés pour tester l'hypothèse de l'efficience faible des marchés. Cooray (2003)a testé l'hypothèse de la marche aléatoire sur les bourses des Etats Unis, le Japon, l'Allemagne, l'Angleterre, Hong Kong et l'Australie, en utilisant le test de racine unitaire et l'analyse spectrale, qui permet de déterminer s'il ya lieu un effet saisonnier ou cylique dans les prix des actions. Les résultats montrent que tous ces marchés suivent une marche au hasard. Borges (2008) a étudié la forme faible d'efficience appliquée aux indices boursiers de la France, l'Allemagne, l'Angleterre, la Gréce et l'Espagne. Les données utilisées jouranlières dont les valeurs de clôture. Globalement, l'auteur a constaté que que les prix des actions suivent une marche au hasard pour les six pays.

Plusieurs études empiriques ont été menée pour tester l'efficience des marchés des actions dans le contexte des pays emergents et développés. La vaste majorité de ces études on testé la forme faible d'efficience en se basant sur l'hypothèse de la marche aléatoire. Quelques études ont rejeté la forme faible alors que d'autres l'ont accepté et validé.

4. III. Méthodologie

L'objet de cette section est d'étudier les méthodes et test entrepris pour tester l'effcience fabile du marché boursier de Casablanca.

Year 2020 ( )

5. B

Ces études empiriques ont utilisé des tests conventionnels de l'efficience, qui ont été développé pour tester des marchés développés, les marchés emergents sont caractérisés par une basse liquidité, thin trading, des informations irrelevantes, et des investisseurs peu informés. De plus, l'hypopthése de rationnalité avance que les investisseurs ont une avesrsion face au risques, répodant instantannémant aux infirmations nouvelles, et élaborant des prédictions non biaisés.

6. a) Tests de racine unitaire

La mise en oeuvre des divers tests de Chaos et de mémoire longue nécessite que la série analysée soit stationnaire. Pour tester la stationnarité du MASI en moyenne en utilise le test de Dikey et Fuller (1979, 1981)

? ? ? ? = ? = + ? + ? 1 ? ? = ?(1)Modèle ( 2)

1 1 1 P t t t j t j y y y µ ? ? ? ? = ? = + + ? + ? 1 ? ? = ?(2)Modèle (3)

2 1 1 P t t t t j t j y y y µ ? ? ? ? ? = ? = + + + ? + ? 1 ? ? = ?(3)Et l'on teste l'hypothése nulle 0 ? = (non stationnarité) contre l'hypothèse alternative ? <0 (stationnarité).

7. c) Test de Phillips-Perron

Ce test est construit sur une correction non paramétrique des statistiques de Dikey-Fuller pour prendre en compte des erreurs hétéroscédastiques. Après estimation de la variance estimation de la variance de long terme, la statitique de Phillips-Perron (PP) se calcule comme suit: C'est le test de significativité des coefficients i ? de la régression 2 t e qui permet de déterminer l'ordre p du processus ARCH sachant qu'un processus ARCH d'ordre 3 semble un maximum. Une autre approche consiste à calculer le corrélogramme des résidus aux carrés issus du modèle initial. Si des termes de ce corrélogramme sont significativement différents de 0, alors on peut conclure à une spécification de type ARCH.

1 1 1 * 1 ^( 1) * ( 1) * n k t k k ? ? ? ? ? ? ? ? = + Avec ^2 2 t k S ? = ( qui8. g) Test d'abscence de corrélation sérielle i. Test des runs

C'est un test non paramètrique qui a pour but de tester le caractère aléatoire des séries de rendements. Un runpeut être défini comme une séquence d'observations successives de même signe. Si la série des rendements est aléatoire, alors le nombre total des runs suit une loi Normale. Ce test consiste à comparer le nombre total des runs théorique au nombre de runs observé. La formule du test des runs est donnée par:

3 2 1 (1) i i N N n m N = ? ? + ? ? ? ? ? = ?Avec m est le total esperé des runs, N est le nombre total des observations, et ni est le nombre d'observations dans chaque catégorie i. Pour un nombre d'observations supérieur à 30, m suit une loi Normale et l'erreur standard est donné par:

1/2 3 3 3 2 2 3 3 1 1 1 2( 1) 2 ( 1)i i i i i i m n n N N N n N N N ? = = = ? ? ? ? + + ? ? ? ? ? ? ? ? ? ? = ? ? ? ? ? ? ? ? ? ? ? ? Sous l'9. Un test de «mémoire »: le test du rapport de variances

C'est test de marche aléatoire qui est plus puissant que celui de Box-Pierce, il a été introduit par Cochrane (1988) et Lo et Mc Kinaly (1988). L'idée principale de ce test est si une variable suit une marche au hasard, la variance par exemple mensuelle des cours doit être égale à quatre fois la variance de la série hebdomadaire.

Considérons le processus de marche aléatoire avec dérive suivant:

1 t t t p p µ ? ? = + +Ou p t est le logarithme de l'indice boursier.

Le test consiste à calculer le rapport des variances:

2 2 ( ) ( ) 1 b r a M ? ? ? ? = ? Avec 2 2 1 1 ( ) 1 T a k k T ? ? µ = = ? ? ? ? 1 k k k p p ? ? ? = ? ^1 1 T k k T µ ? = = ? ? 1 k k k p p ? ? ? = ? 2 a? est l'estimateur sans biais de la variance des différences premières de p t et -Si les résidus sont iid et suivent une loi normale:

1/2 1 2( 2 1)( 1) ( ) . ( ) 3 r Z T M ? ? ? ? ? ? ? ? ? ? = ? ? ? ?L'hypothèse nulle testée est alors celle d'une « marche au hasard homoscédatique ».

-Si les résidus sont hétéroscédatiques et ne suivent pas nécessairement une loi normale: Le test de Box-Pierce permet d'identifier les processus sans mémoire (suite de variables aléatoires indépendantes entre elles). Nous devons donc identifier:

1/2 2 ( ) ( ) ( ) r Z M V ? ? ? ? ? ? = ? ? ? ? Avec 2 1 ^1 2( ) ( ) ( ) j j j V ? ? ? ? ? ? = ? ? ? = ? ? ? ? ? h © 2020 Global Journalset 2 ^1 2 1 ( ) T k k j k j T k k p p j p µ µ µ ? ? = + = ? ?? ? ? ? ? ? ? ?? ? ? ?? ? = ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?? ? ? ? ? m T C m T C m T W ? ? ? = ? Avec: m; dimension de prolongement C(T, m, ?): l'intégral de corrélation ) , , ( ? ? m ? ?: une estimation de l'écart type asymptotique La statistique BDS est asymptotiquement normal sous l'hypothèse nulle.

10. i) Analyse R/S Exposant de Hurst

La statistique R/S (Rescaled Range ou Range over standard deviation) est introduite par Hurst en 1951, se définit comme l'étendue des sommes partielle des écarts d'une série temporelle à sa moyenne dvisée par son écart type. Ainsi soit une série temporelle X t , t=1,?..,n. de moyenne X ? , l'étendue R s'écrit:

1 1 1 1 ( ) ( ) k k n n j j k n k n j j R X X X X Max Min ? ? ? ? ? ? = = = ? ? ? ? ?Le calcul de la satistique consiste à diviser l'étendue par l'ecart type S n de la série:

1/2 2 1 1 ( ) n n n j j S X X n ? = ? ? = ? ? ? ? ? ? Soit 1 1 1 1 1/2 2 1 ( ) ( ) 1 ( ) k k n n j j k n k n j j n n n n n j j X X X X R Q S S X X n Max Min ? ? ? ? ? ? = = ? = ? ? ? = = ? ? = ? ? ? ? ? ? ? ?La procédure R/S est qu'elles donnent lieu à un coefficient appelé exposant de Hurst (H), ce coefficient est défini comme le rapport entre le logarithme de la valeur de la statistique R/S et le logarithme du nombre d'observations. Cet exposant permet alors de déterminer la structure de dépendance de la série en function des valeurs de H:

-Si H= ½: il y a indépendance entre les évènements passes et présents, -Si 1/2< H<1: on est en présence d'un processus à mémoire longue. Dans ce cas, la corrélation est positive et il y a persistance. -Si 0 < H<1/2: la corrélation est négative. Le présente l'anti-persistance (des phases de hausse ont tendance à être suivies par des phases de baisse).

Test du Chaos « plus grand exposant de Lyapunov » Les exposants de Lyapunov sont un moyen direct de détection du « chaos » dans la série. Ils donnent une information sur l'instabilité locale de l'attracteur et quantifie la sensibilité aux conditions initiales.

L'exposant de Lyapunov s'exprime ainsi: initiale. Cela implique l'existence d'un spectre qui regroupe tous les exposants de Lyapunov. (Riane, 2014) Il existe divers algorithmes permettant d'estimer le plus grand exposant de Lyapunov à partir de l'observation d'une série temporelle. On a choisi d'appliquer l'algorithme de Hegger, Schreiber et Kantz, cette technique a l'avantage d'être robuste même avec un petit nombre d'observations (Riane, 2014).

Un intérêt particulier est accordé au plus grand exposant.Comme le note Kantz et Schreiber (2004), Si:

? ?max < 0 : il s'agit d'un point fixe stable;

? ?max = 0 : il s'agit d'un cycle limite;

? ?max > 0 : il s'agit d'un processus chaotique;

? ?max = ? : il s'agit d'un bruit. j) Le modèle ARFIMA Un processus stationnaire X t suit un processus ARFIMA(p,d,q) si:

( )(1 ) ( ) d t t L L X L ? ? ? ? = Avec (1 ) d L ?est le développement binamoial défini par:

3 0 (1 ) (1 )(2 ) ( ) (1 ) 1 ... 2! ( ) (1)d d k k d d d d d k d L dl L L d k ? = ? ? ? Î?" ? ? = ? = ? ? ? ? = Î?" ? Î?" + ? ( ) L ? et ( ) L? sont les polynômes retards autorégressifs et moyenne mobile dont les racines sont à l'extérieur du disque de l'unité:

1 1 ( ) 1 .... ( ) 1 .... p p q q L L L L L L ? ? ? ? ? ? =? ? ? =? ? ? t ? est un bruit blanc.Il est a noté que les processus ARMA et ARIMA sont des processus ARFIMA dans lequels, respectivement d=0 et d est un entier.

L'estumation du modèle ARFIMA peut êtr réalisé à partir de deux famille de méthodes: les méthodes dites « en deux étapes » dont la plus utilisées est la méthode de Geweke et Porter Hudak (1983), et celle de maximum de vraissemblance.

11. IV. Analyse Empirique

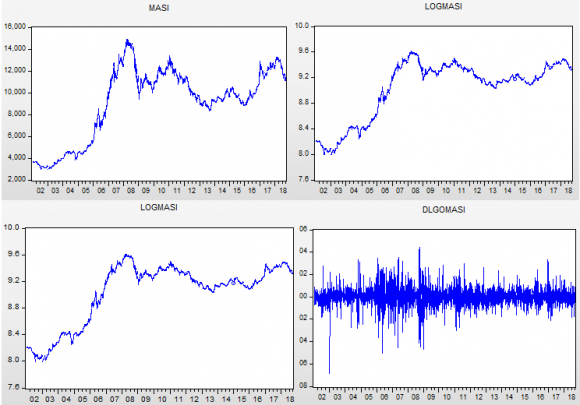

L'objet de cette section est d'étudier les caractéristiques essentielles des séries des rendements des actions de la bourse de Casablanca au moyen des tests traditionnels mais également à l'aide d'outils statistiques plus élaborés. a) Propriètés statistiques de la série L'étude empirique menée au cours de papier porte sur l'indice boursier MASI. La fréquence des données de notre échantillon est quotidien, la série sétale du 01 Janvier 2002 au 28 Septembre 2018 avec un nombre de 4176 d'observations. Nous avons choisi une fréquence journalière pour deux raisons parceque les outils de détection de chaos nécessitent, un grand nombre de données. Notons que la série est transformées en logarithmes à fin de tenir compte de la non stationnarité en variance. La figure 1 La section suivante a pour objet d'étudier au moyen des tests traditionnels la forme faible de l'efficience des marchés financiers.

12. b) Tests traditionnels de la forme faible de l'efficience

Cette section a pour objet de tester l'efficience en déterminant s'il existe une structure de dépendance dans les séries de rendements. Dans Le test de rapport de variances a été appliqué pour divers valeurs du paramètre de troncature ?. On a ainsi fait varier ? de 2 à 4096. Ce choix d'une valeur importante de ? vise à ne pas négliger la mémoire longue qui pourrait exister dans la série des rendements et qui serait occultée si l'on retenait une valeur trop faible pour le paramètre de troncature.

Au regard du tableau 5 la série des rendements du MASI semble présenter une forte structure de dépendance puisque l'hypothèse de marche aléatoire n'est acceptée qu'à partir de valeurs élevées de ? (1024). Autrement dit la série de rendements parait présenter une « mémoire ».

Les résultats sont quelque peu divergentsselon le test retenu. Il paraît par conséquent nécessaire d'appliquer des tests plus puissants pour obtenir des conclusions plus tranchées. En effet, les tests précédents s'ils permet de détecter une corrélation sérielle (linéaire) ne nous permettent pas de détecter la structure de dépendance non linéaire. Or, la série de rendements est une distribution asymétrique indicatrice de non linéarité. A cet égard, le test de BDS présenté ciaprès parait plus puissant pour déceler des dépendances de type non linéaire dans la série. Puisque la valeur de l'exposant de Hurst est dans l'intervalle 0.5 < ?? < 1, la série du MASI présente donc un effet de Joseph de dépendance de Benoit Mandelbrot en référence au récit biblique qui se trouve aussi dans le saint Coran. Autrement dit la série du MASI présente un effet de persistance ou de surdiffusion entre les déplacements successifs. L'effet de persistance signifie que des petites valeurs sont suivies de petites valeurs, et les grandes valeurs des grandes valeurs. Sachant que les séries persistantes ont une mémoire longue, alors la série MASI présente une mémoire longue.

iii. Estimation du processus ARFIMA La méthode utiliser en l'occurrence pour estimer le modèle ARFIMA est dite la méthode en une étape qui consiste à estimer simultanément tous les paramètres de la représentation ARFIMA(p,d,q). Cette méthode repose sur la technique de maximum de vraissemblance, la procédure d'estimation du modèle ARFIMA est caractérisé par une vitesse de convergence un peu plus longue que celle du catégorie des modéles ARIMA.

Le tableau suivant donne les réultats de l'estimation du modèle ARFIMA (2, d,1) de la série du MASI. Cette étude met en relief le fait l'importance de tenir en compte le comportement de long terme de la série MASI. la série parait prévisible à long terme, donc en guise de conclusion il est possible d'établir des stratégies rémunératrices sur le marché boursier, ceci rend d'autant plus vulnérable l'hypothèse d'efficience.

13. Variables

14. V. Conclusion

Au terme de cette étude nous avons rejeter l'hypothése d'efficience du marché boursier de Casablanca, et nous avons trouvé que l'indice masi est caratérisé par dynamique chaotique que nous avons validé en passant par le de l'exposant de Lyapunov, enfin et pour bien juger le modèle qui représente la série masi nous avons modéliser la série par un processus ARFIMA(p,d,q) et nous avons déduit que l'indice MASI est caractérisé par une mémoire longue.

| ? La statistique de Fisher de nullité de coefficients | |||||||||||||||

| ? ? ? | 0 1 H a b a b 1 1 2 2 : : H Au moins un des coefficients est non nul .... 0 k k a b = = = = = = = | ||||||||||||||

| Si on refuse l'hypothèse nulleH0, il y a donc un | |||||||||||||||

| risque d'hétéroscédasticité: | |||||||||||||||

| ? La statistique LM qui est distribuées comme un | ? | 2 | |||||||||||||

| à p ddl (autant de coefficients que nous estimons | |||||||||||||||

| Year 2020 | hormis le terme constant). Si 2 2 * ( ) n R p ? > ? (p value <5%), on rejette l'hypothèse lu dans la table au seuil d'homoscédasticité des erreurs. | ' . t ? On suppose que les perturbations suivent une t t Y X u = + loi normale de moyenne nulle et de variance 2 ? avec: t | |||||||||||||

| ( ) B | est égal à 1-de manière Le test ARCH d'Engel: Première étape: calcul de t e le résidu du modèle de | 2 t Avec ? est un vecteur de dimension (p*1), et ' ( ) t h Z ? ? = Z est un vecteur de dimension (P*1) de variables dont t on pense qu'elles peuvent influencer l'hétéroscédasticité. Dans le test de Breush-Pagan, la forme de la fonction h n'est pas spécifiée. On pose simplement h(0)=1. Par conséquent l'hypothèse nulle d'homoscédasticité s'écrit: 0 1 2 ..... P H ? ? ? = = = = Puisque, en l'occurrence, la variance des | |||||||||||||

| asymptotique-si t e est un bruit blanc). Cette statistique régression; | erreurs | 2 t ? est constante au cours du temps . | |||||||||||||

| est ç comparer aux valeurs critiques de la table de Mackinnon. (Bourbonnais, 2015) 2 Deuxième étape: calcul des t | L'hypothèse alternative d'hétéroscédasticité correspond au cas ou ? contient des élèments non nuls. | ||||||||||||||

| d) Test d'homoscédasticité Les séries financières sont très souvent entachés d'hétéroscédasticité, autrement dit, elle présentent une variance variable au cours du temps. La | f) Le test de White Le test de White est fondé sur une relation entre le carré du résidu 2 t e (qui est donc représentatif de la | ||||||||||||||

| présence de cette structure a des effets effets | variance) et un ou plusieurs variables explicatives en | ||||||||||||||

| significatifs sur les tests économétriques de corrélation | niveau et au carré au sein d'une même équation de | ||||||||||||||

| sérielle et de marche aléatoire. Il est necessaire de faire | régression. En cas de doute sur une influence croisée | ||||||||||||||

| des tests d'homoscédasticité sur las série de rentabilité | de | deux | variables | comme | variable | de | |||||||||

| préalablement aux divers tests d'efficience. Deux types | l'hétéroscédasticité, on peut ajouter au modèle à | ||||||||||||||

| de tests d'homoscédaticité ont été employés; le test de Breush et Pagan (1979) et le test de White (1980). | estimer des termes croisés par exemple 1 t x x . 2 * t | ||||||||||||||

| e) Les test de de Breush et Pagan Il constitue un test asymptotique très général puisqu'il couvre un grand nombre de cas | L'hypothèse d'hétéroscédasticité est acceptée s'il existe au moins un coefficient (hormis a 0 ) non nul. Soit la relation: | ||||||||||||||

| d'hétéroscédasticité. | |||||||||||||||

| On considére le modèle général suivant: | |||||||||||||||

| 2 t e | 2 1 1 i a a x b x 0 1 1 i = + + | + | 2 2 a x | i | + | 2 2 2 i b x | .... + + | k ki a x | + | 2 k ki b x ? + | i | ||||

| Tableau 3: Statistiques descriptives sur la série des rendements | ||||||||

| Série | T | Moyenne | Ecart-type | Skewness | Kurtosis | J.B | ||

| MASI | 4176 | 0,000272 | 0,000282 | -0,414859 | 9,809579 | 8186, 271 | ||

| D'après la statistique J.B, on constate que | ||||||||

| l'hypothèse nulle de normalité est rejetée la série des | ||||||||

| rendements du MASI. On notera en particulier le | ||||||||

| caractère leptokurtique de la série des rendements. Le | ||||||||

| coeffcient de skewness négatif indique que la série des | ||||||||

| rendements est étalée vers la gauche. Cette asymétrie | ||||||||

| peut être le signe d'une non linéarité dans le processus | ||||||||

| d'évolution des rendements. Notons que cette non | ||||||||

| linéarité peut avoir plusieurs sources. Elle peut | ||||||||

| témoigner de: | ||||||||

| -La présence d'un effet ARCH très souvent rencontré | ||||||||

| dans les séries financières, | ||||||||

| -L'existence d'une mémoire de long terme | ||||||||

| modélisable par un processus de type ARFIMA | ||||||||

| (autorégressif moyenne mobile fractionnaire | ||||||||

| intégré), | ||||||||

| -L'existence d'une structure déterministe chaotique. | ||||||||

| Tableau 1: Test de Dikey-Fuller Augmenté | ||||||||

| Série en logarithme | Rentabilités | |||||||

| Série | Modèle | Retards | Stat. DFA | Modèle | Retards | Stat.DFA | ||

| MASI | 1 | 4 | -1,71 | 1 | 4 | -48,40 | ||

| Afin de tester l'ordre d'intégration de la série le | résultats du test Dikey-Fuller. Ce test est | |||||||

| test Dikey-Fuller Augmenté a été appliquée sur la série | particulièrement adéquat pour notre étude sur données | |||||||

| en différence première (rendements). On constate au | financière vue qu'il est robuste à l'hétéroscédasticité. | |||||||

| regard du tableau 1 que la série du MASI est | Les résultats du test de Philips-Perron sont | |||||||

| stationnaire en différence première. En raison de | présenté dans le tableau 2 ci-après pour la valeur du | |||||||

| l'importance de la validité de l'hypothèse de stationnarité pour nos divers tests, il est adéquat de procéder au test Phillips et Perron pour vérifier les | retard usuellement utilisé, à savoir nombre d'observations de la série. | 1/ 4 T ou T est le | ||||||

| Tableau 2: Test de Phillips-Perron | ||||||||

| Série en logarithme | Rentabilités | |||||||

| Série | Modèle | Retards | Stat. PP | Modèle | Retards | Stat. PP | ||

| MASI | 1 | 4 | -1,76 | 1 | 9 | -48,05 | ||

| Série MASI Tableau 5: Le test ARCH nous a permis de conclure qu'il Tableau 8: | iii. Tests d'absence de corrélation sérielle LM 465,83** | ||

| existe bien une hétéroscédasticité conditionnelle (effet | Test des Runs | ||

| ARCH) dans la série des rendements du MASI. A ce | Le test des runs est un test non paramétrique | ||

| niveau, il convient de rappeler que la présence | qui vise à tester le caractère aléatoire des séries de | ||

| 36 Volume XX Issue III Version I Year 2020 | Test le nombre d'observations, J.B est la statistique de Jarque et Béra d'hétéroscédasticité conditionnelle indiquant que la série des rendements n'est pas iid ne témoigne pas d'une inefficience du marché. Ce cas de figure correspond à la marche aléatoire d'Alexandre (1992): les moments non conditionnels des résidus restent identiques à ceux d'un bruit blanc, seul les moments conditionnels à l'ensemble d'informations disponibles différent. Série T N1 MASI 4176 2069 iv. Test d'autocorrélation N2 2120 Le test de Box-Pierce (1970), appelé aussi test H -8,53 portemanteau, permet de tester la présence de corrélation sérielle. Si l'hypothèse nulle d'absence rentabilités. Tableau 6: Test des Runs | Volume XX Issue III Version I Year 2020 | |

| ( ) B | d'autocorrélation est rejetée, cela signifie que les rentabilités sont autocorrélées.Les tests de Box-Pierce | ( ) B | |

| Global Journal of Management and Business Research | Tableau 4: Tests d'homoscédasticité Q 39,38*** Q est la statistique de Breush Pagan, TR 2 du test de White. *** et ** Rejet de l'hypothèse nulle d'homoscédasticité aux seuils Série TR 2 MASI 465,83** respectifs de 1% et 5% Les résultats sont cohérents entre le test de Breush-Pagan et le test de White dans la mesure où les deux tests conduisent à la même conclusion de rejet de l'hypothèse nulle de l'homoscédasticité. Notons qu'il est fort probable que le rejet de l'hypothèse nulle d'homoscédasticité soit dû à la présence d'un effet financières. Pour cette raison nous procédons à rendements du MASI est hétéroscédastique. ARCH très fréquemment rencontré dans les séries l'absence d'effet ARCH, c'est-à-dire que la série ne présente pas d'hétéroscédasticité conditionnelle. Sous l'hypothèse alternative, la série présente un effet de type ARCH. Les résultats des estimations sont reportés dans le tableau 4. Malgré sa simplicité, le test des Runs souffre d'une faible puissance, il est donc nécessaire d'appliquer d'autre tests d'autocorrélation et de marche aléatoire afin de déterminer avec plus d'exactitude si les rendements passés permettent ou pas de déterminer les rendements futurs. ont été appliqués pour de valeurs de retards égales à 50 et à 100. Les résultats de ce test sont présentés dans le tableau 5. Tableau 7: Test de Box-Pierce * Rejet de l'hypothèse nulle au seuil de 5% La présence de corrélation sérielle est un indicateur de rejet de l'hypothèse d'efficience du marché.Néanmoins,il faut signaler que le test de Box-Pierce est très sensible à la présenced' hétéroscédasticité. Ce qui nous incite à utiliser avec précaution les résultats de ce test car la série des Série Box-Pierce Retards 50 100 MASI 453,15* 509,35* | Global Journal of Management and Business Research | |

| l'application d'un test ARCH. | |||

| ii. Test ARCH | |||

| Le test d'hétéroscédasticité conditionnelle | |||

| introduit par Engel (1982) a pour hypothèse nulle | |||

| © 2020 Global Journals | |||

| Test of Weak Efficiency on Casablanca Stock Market, Chaotic Dynamic and Long Memory | ||

| Série MASI | ||

| 38 Global Journal of Management and Business Research Volume XX Issue III Version I Year 2020 ( ) B | Tableau 9: Test BDS Série MASI Statistiquez 1 22.14191 23.44798 1,5 25.85203 26.79715 28.19111 28.12679 30.58994 29.22730 33.12403 30.31779 35.64627 31.24891 38.50531 32.05988 41.81238 32.98037 45.92488 34.10695 51.00169 35.39045 57.18641 36.78950 65.04502 38.53267 74.53158 40.56875 85.92505 42.85762 88.28928 41.25000 76.33749 38.96574 66.54006 36.99637 58.34039 35.26892 RV 0.655997 0.343844 0.174988 0.087867 0.045394 0.022321 0.011484 0.006011 0.003368 0.002106 0.001660 0.028346 Estimation Coefficient ?1 0,5 20.05748 24.55153 28.75439 33.77567 39.53157 46.62979 56.67480 70.15628 88.81797 115.6761 157.8109 216.8054 301.2788 411.5825 516.9398 346.8494 253.0224 181.4831 Nombre de retards ? m 2 3 4 5 6 7 8 9 10 11 12 13 14 15 15 14 13 12 2 4 8 16 32 64 128 256 512 1024 2048 4096 Modèle ARMA(0,3) 0,287 Coefficient ?2 0,071 Coefficient ?3 0,02 Critéres de selection du Modéle AIC -7,0251 *: significatif au seuil de 5%, AIC: critère d'Akaike, SC: critère de Schwarz Le modèle choisi pour filtrer la série des rendements du MASI et ARMA(0,3) puisqu'il minimise les critères d'informations d'Akaike et Schwarz. On effetue désormais le Test BDS sur la série résiduelle. Test BDS sur la série résiduelle Afin d'appliquer le test, les règles suggérées 2 23.44114 26.21856 27.04520 27.54283 27.98393 28.25241 28.32375 28.48166 28.69132 28.94439 29.51878 30.73721 28.98540 30.17367 28.51510 29.68691 28.10215 29.25732 z -12.69395* -13.83232* -11.86048* -9.370905* -7.150322* -5.454082* -4.066997* -3.025950* -2.228820* -1.627968 -1.210390 -0.924628 T-statistique 30, 143* 7,108* -2,591* SC -7,0160 par Brock et al. (1992) ont été suivi : on a retenu les valeurs 0,5, 1, 1,5, et pour le ratio ?/? et fait varier la dimension de prolongement m de 2 à 15. Les résultats de ce test figurent dans le tableau 7. m Série MASI Statistiquez 0,5 1 1,5 2 2 18.58435 20.11996 20.49566 20.04112 3 24.05264 24.39970 24.46878 23.79558 4 29.14540 27.24810 26.24541 25.19199 5 34.83061 29.92312 27.46019 25.95964 6 41.09144 32.62870 28.59408 26.53617 7 49.64323 35.32704 29.53472 26.88593 8 60.73376 38.43919 30.47209 27.11955 9 75.64390 41.79692 31.34070 27.31079 10 98.07066 46.19207 32.42633 27.50565 11 130.0497 51.66281 33.76798 27.76651 Tableau 10: Choix du Modèle ARMA (p, q) i. Estimation du plus grand exposant de Lyapunov On reporte en l'occurrence dans le tableau les résultats de l'exposant de Lyapunov pour des temps correspondant à 10 jours (environ 2 semaines) et 40 jours (environ 2 mois). On, a parailleurs fait la dimension de prolongement de 3 à 10. Les résultats obtenu sur les séries de rendements figurent dans le tabaleau 6. Série Temps m=3 m=4 m=5 m=6 MASI 10 40 0.00160 0.0038 0.0273 0.0067 0.0282 0.0082 0.0106 0.0023 m: dimension de prolongement Le plus grand exposant a un signe positif. Cela veut dire que le processus est bien chaotique. ii. Estimation du R/S Exposant de Hurst Une des méthodes à estimer le pramètre d'intégration d est le calcul de l'exposant de Hurst H au moyen de la relation: ^^1 2 d H = ? Ou ? est l'estimateur de l'exposant de Hurst; ? pouvant être calculé au moyen de la statistique R/S ou R/S modifié. L'algorithme donne le réusltat suivante: Tableau 11: c) Application des outils de détection du chaos ^1 0,59 0, 09 2 d = ? = | Global Journal of Management and Business Research Volume XX Issue III Version I Year 2020 ( ) B |

| m: dimensions de prolongements ,*: accepter l'hypothèse nulle pour une seuil de 5% | ||

| © 2020 Global Journals |

| Coefficients | Erreur standard | Statistique -t Probabilité | ||

| C d AR(1) AR(2) MA(1) | 0.00026 0.089771 0.894289 -0.185212 -0.696939 | 0.00024 0.03989 0.08670 0.01308 0.11308 | 1.04949 2.25015 10.3138 -14.1505 -6.16284 | 0.2940 0.0245 0.0000 0.0000 0.0000 |

| d: paramètre d'intégration fractionnaire, C: constante | ||||